日元大幅贬值,创1990年以来新低,抄底的时间到了吗?

视频请点击下方链接:

日元大幅贬值,创1990年以来新低,抄底的时间到了吗?

在国际舞台上,如果说哪个国家或地区为俄乌战争付出了最大的代价,大家都觉得是欧盟,可要说哪个国家的货币贬值最快,不是欧元,也不是英镑,而是日元。10月20日,美元兑日元汇率跌破150的临界线,创1990年以来的新低,那么,问题就来了,日本又不是欧盟国家,受能源危机的影响也没那么大,为什么日元贬值的这么厉害呢?现在又是不是抄底日元的好时机呢?关注保德全,我们今天一起来看一看日本究竟怎么了?

今年的外汇市场太魔幻了,日元跌幅已经达到了30%。就在上个月,日本央行时隔24年后,第一次出手干预外汇市场,开始大量在市场购入日元,反手卖出美元,可即便如此,干预措施仅仅起到了一时的效果,很快,日元汇率又呈现出空头趋势,市场根本看不到拐头的预期。

日元为什么会这么弱,虽然都说日本人失去了“三十年”,可今年国际上发生了那么多大事,很明显,欧盟国家受俄乌冲突的影响更大,经济衰退的压力也更大,可截止目前,英镑相对美元贬值约20%,欧元贬值约18%,都达不到日元贬值的幅度,究竟是什么原因,导致日元这么弱呢?

从表到里,我总结了两大原因:

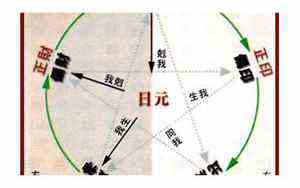

首先,导致日元大幅贬值最直接的因素,还是日本奇葩的货币政策。今年美元进入加息周期,欧元和英镑也都跟着加了息,只有日本,继续坚持超宽松的货币政策,日本国内的短期利率常年维持在-0.1%的水平,你没听错,利率是负的,老百姓把钱存在银行,不仅没有利息,还要给银行交手续费。

作为国际主要货币之一的日元,维持负利率可谓是独树一帜,这在以前并没有什么,因为美国、欧盟的利率也都很低,可美元加息后,市场上的投资者自然闻风而动,快速卖出日元,买入美元,这笔账不用计算器,都能算的过来,日元自然无人问津。

另外一个深层次原因,跟日本不断转差的基本面息息相关。早几年我们提到日本,都感叹日本的科技能力太超前了,就算是日常的家用电器,日本品牌的质量更有保障,价格也更昂贵,可这几年,有这种观念的人已经越来越少了。

日本这个国家,资源禀赋上并没有什么优势,粮食、能源和基础工业品严重依赖进口,今年俄乌战争爆发后,食品、能源和资源价格飙涨,拉高了日本的通胀,同时抑制了市场需求,日本深受其害。

当然,日本也不是一点优势都没有,制造业领先,尤其是技术能力领先,日本的高端家电、汽车和消费电子产品畅销全球,可今年,这种优势却在逐渐消失。

以汽车为例,今年的新能源汽车有多火,大家有目共睹,日本丰田、本田等大型车企掌握了大量锂电池技术专利,但凡能好好布局,日本将毫无疑问的垄断全球锂电池市场,可惜的是,日本车企在业务上,观念偏于保守。

这些企业担心,锂电池的原材料锂矿都需要从海外进口,这将导致日本企业无法控制锂电池市场,于是,日本人对再生能源氢燃料电池情有独钟,却没有在锂电池上进行布局,结果呢,一手好牌被打得稀烂,专利技术变成了摆设,反而让中国后来者居上,在锂电池市场上反超了日本。

由此可见,一方面,日本被别人卡着脖子的粮食和能源,都在涨价,进口同样的产品,需要付出更大的成本,而另一方面,那些本来有着领先优势的工业部门,日本的优势正在逐渐失去,日本货卖不动了。

截至今年9月,日本对外贸易出现了连续14个月的逆差,这在以前是不可想象的,恰恰有力地说明了,日本的整体经济实力正在下降。

那么,答案就清晰了,如果你是投资者,看到这样的日本,还会愿意买入日元吗?

在我看来,现在还不是抄底日元的好时机,一方面,美元的加息周期还没有结束,到今年年底之前,美元预计还将加息两次,很可能要超过100个基点,这将进一步对日元形成压力,同时,大家扪心自问,日本经济短期内有拐头的迹象吗?如果看不到转折点,这个时候抄底日元,无异于赌博了,俄乌战争还没有结束,欧洲国家的能源危机愈演愈烈,这么多雷还没有排除,试问,这个时候赌赢的概率能有多大呢?

市场猜测日央行政策调整或成必然 但日元仍将维持走弱之势?

植田和男承认,为了避免投机,一些政策转变必须出人意料......

周一,被提名为日本央行行长的植田和男再次重申,央行应继续放松货币政策以支持经济复苏,这一言论表明,如果他被批准执掌日本央行,他不会寻求立即改变政策。

在确认任命过程中的第二次国会听证会上,植田和男说,日本央行的刺激计划利大于弊,这再次强化了一种观点,即他并没有寻求迅速摆脱日本10年来的大规模宽松政策。

不过,他承认,为了避免投机,一些政策转变必须出人意料,这一言论可能支持了市场参与者押注政策改变迟早会到来的观点。一些人认为,日本央行收益率曲线控制(YCC)政策的副作用正日益给日本金融市场的运转带来压力。植田和男说:

“我认为继续放松货币政策是合适的。但想调整政策,价格趋势需要出现重大改善,日本央行将在未来一段时间根据需要为YCC购买债券。 ”

在议会就他的提名进行投票前的最后一次听证会上,植田继续保持谨慎。全球交易员和投资者都在寻找有关他将如何执行日本央行政策的任何暗示,目前市场对他领导下的政策调整有强烈猜测。

在实施了现代最激进的货币宽松计划之一之后,日本央行已成为全球仅存的低利率支柱之一。日本央行政策的任何调整都有可能震动金融市场,就像去年12月发生的那样。

日元走弱不可避免?

高盛表示,来自美国债券市场的压力可能会导致日元在短期内温和走软,超过日本央行政策转变猜测带来的任何积极影响。

包括Kamakshya Trivedi在内的策略师在上周五的一份报告中写道,如果市场继续消化美国经济增长的弹性和比预期更多的加息,那么“日元战术表现不佳”的空间将进一步扩大。他们表示,当经通胀调整的美国国债收益率上升时,日元通常会走弱。

周一,日元兑美元汇率跌至136.55的两个月低点后有所收窄。这些策略师写道:

“我们一再表示,最重要的应该是美国的实际利率,因此,目前的市场环境看起来不太有利于美元兑日元大幅下行,即使日本央行转向鹰派政策。”

日元已较去年10月低点反弹逾10%,部分原因是日本央行去年12月出人意料地提高了10年期日债收益率上限。此外,交易员还押注日本央行领导层的更换可能成为进一步政策调整的催化剂,这可能有助于日元进一步走强。高盛团队写道:

“这种猜测的失望,加上对衰退的担忧加剧,应该会在一定程度上限制日元表现不佳。”