求职平台大盘点,福建电商求职,就选593招聘!

求职平台大盘点。福建求职哪家强?593招聘引领福建电商人才市场。在求职过程中,我们通常需要借助招聘平台来寻找合适的公司,并投递简历。然而,市场上有很多招聘平台,如BOSS直聘、猎聘、拉勾、智联、前程无忧、58同城等,让人眼花缭乱。如何选择适合自己的平台,以节约时间呢?每个招聘平台都有自己的优势。例如,BOSS直聘主打初创公司,以便直接与老板谈判。然而,近年来,该平台已不再直接与老板谈,而是与HR谈。猎聘主要针对高端人才和海归人才的市场需求,其职位薪水较高,但存在薪资虚报现象。拉勾是一个针对互联网行业的垂直招聘平台,但近年来逐渐式微,将业务重点转向互联网人的职业培训。智联和前程无忧是老牌招聘平台,适合海投但不适合精准投递。58同城则因自身经营问题和负面消息影响,口碑一路下滑,其招聘信息也存在虚假和不真实的情况。

在这里,我们向大家推荐593招聘。这是一家面向福建地区电商领域的垂直招聘平台。根据调研数据显示,福建省电商相关企业数量排名全国第一,拥有超过159万家。近年来,随着福建电商行业的蓬勃发展,593招聘应运而生,成为国内首家电商垂类招聘平台。目前,593招聘主要深耕福建电商招聘市场,尤其在福建地区电商旺区宁德市和福安市。

593招聘平台目前下设福州、厦门、莆田、泉州、漳州、龙岩、三明、南平、宁德9个城市分站,未来将向全国地区覆盖。593招聘的发展潜力非常巨大。目前,该平台已经开展区域代理商计划,为有意在电商招聘领域发展的合作伙伴提供机会。

宁德市和福安市是福建省下辖的一个县级市,拥有得天独厚的地理位置和丰富的自然资源。近年来,福安市积极推进电子商务的发展,通过政策引导、资金扶持、人才培训等多种手段,大力支持电商企业入驻和发展。福安市现有按摩器电商企业1300多家,电商商铺6000多个,电商从业达2万余人。2021年以来,按摩器电商线下转线上22家,天猫、京东上67.2%的按摩器产品发货地为福安。2022年,全网零售额为96.6亿元。选择适合自己的招聘平台非常重要,要根据所在地区的招聘市场情况和各个平台的特点进行具体分析。例如,在福建地区,593招聘是一个专注于电商领域的垂直招聘平台,具有巨大的发展潜力。在其它地区,也可根据当地的特点选择适合的招聘平台。

总之,选择合适的招聘平台可以大大提高求职的效率和质量。

个人出租自有住房或商铺,需要交哪些税呢?

个人出租房屋,要按财产租赁所得计算缴纳个人所得税。

而财产租赁所得如何计算呢?要由不含税的租金扣除出租房屋过程中的相关税费和修缮费用。

由于个人出租住房和非住房,涉及的税率不同,所以我们分别讨论。

一、个人出租住房

假设小王将自有住房出租,月租金收入10000元,一次性预收全年房租120000元。发生修缮费用1200元,他都需要交哪些税呢?

(一) 增值税

依据财税2016年36号文,个人出租住房,应按照5%的征收率减按1.5%计算应纳税额。对于其他个人,采取一次性预收租金出租不动产的租金收入,可以在对应的租赁期内分摊,计算缴纳增值税额,即小王可以每月按10000元计算增值税,而不用在收到120000元时一次性缴纳全年增值税。小王出租自有住房,每月应交增值税=月租金收入/(1+5%)*1.5%=10000/(1+5%)*1.5%=142.86(元)

依据总局公告2019年第4号,自2019年1月1日至2021年12月31日对小规模纳税人月销售额在10万元以下的,可以免征增值税。假设小王当月没有其他增值税应税收入,由于该笔房租收入低于10万元,所以可以免增值税。

(二)附加税

附加税包括城市维护建设税、教育费附加、地方教育费附加。教育费附加和地方教育费附加分别为应交增值税的3%、2%。城市附护建设税要依出租的住房所属区域税率不同,所在地为市区则为应交增值税的7%,所在地为县城镇,则为应交增值税的5%,不在市区县城镇的,为1%。

免征增值税的,则同时免交这三个附加税。

另外,依据财税2019年13号文,附加税自2019年1月1日起减半征收。

本例中,由于小王免交增值税,所以附加税也免交哟。

我们来假设小王要交增值税142.86元,他的住房在市区内。他需要交的附加税=142.86(7%+3%+2%)=17.14元。享受减半政策后,需要交8.57元附加税。

当然,本例中不需要交哟,因为免征增值税哈。

(三) 房产税

依据财税2008年24号文,个人出租住房,房产税为不含增值税的租金收入的4%。那不含增值税的租金收入怎么计算呢?用收到的租金收入扣除实际缴纳的增值税即可。

另外,依据财税2019年13号文,附加税自2019年1月1日起减半征收。

小王2019年全年应交的房产税=(租金120000元-实际缴纳的增值税0)*4%/2=2400元

(四) 城镇土地使用税

依据财税2008年24号文,个人出租住房,免征城镇土地使用税。

(五) 印花税

依据财税2008年24号文,个人出租住房签订的租赁合同,免征印花税。

(六) 个人所得税

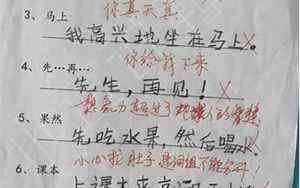

小王缴完以上的税费后,需要就其出租的住房计算缴纳个人所得税。依据财税2008年24号文,对个人出租住房取得的所得减按10%的税率征收个人所得税。关键是这个所得怎么计算呢?这大体思路就是用不含增值税的月租金收入扣除实际缴纳的相关税费(含上面所述的附加税、房产税、城镇土地使用税和印花税,不含增值税),再扣除修缮费用(每月以800元为限)后的余额视为租赁所得,。

1、如果该所得低于4000元,则减除费用800元。出租住房应交个人所得税=(增值税不含税收入-相关税费-修缮费用-800元)*10%

2、如果该所得高于4000元,则减除20%的费用,出租住房应交个人所得税=(增值税不含税收入-相关税费-修缮费用)*(1-20%)*10%

本例中,小王出租住房只缴纳了房产税2400元,即相关税费为2400元,则其租赁所得应缴纳个人所得税=(租金10000-增值税0-相关税费2400-修缮费用800)*(1-20)*10%=544元

二、个人出租非住房

假设小王将自有商铺出租,月租金收入10000元,一次性收取全年租金共120000元。发生修缮费用1200元,他都需要交哪些税呢?

(一)增值税

依据财税2016年36号文,个人出租非住房,税率为5%。纳税人提供租赁服务采取预收款的,纳税义务发生时间为收到预收款的当天。小王出租自有商铺,收到120000元房租时,应交增值税=租金收入/(1+5%)*5%=120000/(1+5%)*5%=5714.29(元)。但对于其他个人,采取一次性预收租金出租不动产的租金收入,可以在对应的租赁期内分摊,计算缴纳增值税额。所以,增值税可以选择每月分别申报缴纳。同时,依据总局公告2019年第4号,对小规模纳税人月销售额在10万元以下的,可以免征增值税。假设小王当月没有其他增值税应税收入,由于该笔房租收入低于10万元,所以可以免增值税。

在增值税上,非住房和住房的规定除了税率不同以外,在缴纳时间与10万元以下月销售额免征方面都是一致的哟。

我们假设小王每月需要交增值税,用以举例计算下文的附加税和个人所得税。

(二) 附加税

附加税的征收原理同个人出租住房。

小王出租的商铺在市中心,应交的附加税=实际缴纳的增值税*(7%+3%+2%)=5714.29*12%=685.71元。

依据财税2019年13号文,自2019年1月1日超,小规模纳税人可以减半征收,小王实际需要缴附加税为342.85元。

(三) 房产税

个人出租非住房,全年房产税为不含增值税的租金收入的12%。依据财税2019年13号,自2019年1月1日起,可以减半征收。

小王出租商铺应交房产税=(租金120000-增值税5714.29)*12%=13714.29元,由于可以减半征收,实际需缴纳房产税6857.14元。

(四) 城镇土地使用税

月城镇土地使用税=每平房米土地年税额/12*占地面积。

依据财税2019年13号,自2019年1月1日起,可以减半征收。

假设小王的商铺所在地每平方米年土地使用税税额为4元,共200平米

则小王月需要交土地使用税4/12*200=66.67元

(五) 印花税

个人出租商铺,按财产租赁合同交印花税,税率千分之一。自2019年1月1日起,可以减半征收。出租商铺需要交印花税120000*0.001=120元,实际需要缴纳印花税60元。

(六) 个人所得税

原理同个人出租住房,但税率不同。个人出租非住房,按财产租赁所得税率为20%。(正常税率都是20%哟,10%是税局给个人出租住房的优惠哈)

1、如果租赁所得低于4000元,则减除费用800元。出租非住房应交个人所得税=(增值税不含税收入-相关税费-修缮费用-800元)*20%

2、 如果该所得高于4000元,则减除20%的费用,出租非住房应交个人所得税=(增值税不含税收入-相关税费-修缮费用)*(1-20%)*20%

本例中,小王出租商铺的每月相关税费为附加税342.85/12+房产税6857.14/12+城镇土地使用税66.67+印花税60/12=671.67元

则其第一个月租赁所得应缴纳个人所得税=(租金10000-增值税5714.29/12-相关税费671.67-修缮费用800)*(1-20%)*20%=1288.34元

下个月没扣完的修缮费用可以再扣哈,即下个月扣400元的修缮费用。