发票如何红冲?红字发票该谁保留?红字发票常见问题90%的人搞错

企业经营过程中,收到进项发票、开出销项发票属于基本的财务工作内容之一,也会遇到一些特殊情况需要开红字发票。

发票抵扣了、发票未抵扣怎么开红字发票?什么情况下销售方需要填《信息表》?什么情况下购买方需要填《信息表》?两张发票可以开一张红字发票吗?红字发票应该谁保留... ...这些都是税务工作中经常遇到的问题,但是很多小伙伴们还不清楚如何处理,接下来猫叔给大家整明白了。

一、发票抵扣、未抵扣,怎么开红字发票?01 增值税专用发票还没抵扣,如何开具红字发票?

专票还没抵扣,《开具红字增值税专用发票信息表》(简称《信息表》)到底是销售方填开还是购买方?要区分以下两种情况:

情况一:购买方取得专用发票未用于申报抵扣、但发票联或抵扣联无法退回的,购买方填开《信息表》时应填写相对应的蓝字专用发票信息。

情况二:销售方开具专用发票尚未交付购买方,以及购买方未用于申报抵扣并将发票联及抵扣联退回的,销售方可在新系统中填开并上传《信息表》。销售方填开《信息表》时应填写相对应的蓝字专用发票信息。

销售方凭税务机关系统校验通过的《信息表》开具红字专用发票,在新系统中以销项负数开具。红字专用发票应与《信息表》一一对应。

02 增值税专用发票已经申报抵扣,如何开具红字发票?

针对购买方已经把取得的专票申报抵扣的,购买方可在增值税发票管理新系统中填开并上传《信息表》,注意:在填开《信息表》时不填写相对应的蓝字专用发票信息,应暂依《信息表》所列增值税税额从当期进项税额中转出,待取得销售方开具的红字专用发票后,与《信息表》一并作为记账凭证。

销售方凭税务机关系统校验通过的《信息表》开具红字专用发票,在开票软件中以销项负数开具。红字专用发票应与《信息表》一一对应。

不管是专用发票抵扣了还是没有抵扣,在开具红字发票中,很多小伙伴对《信息表》应该由谁填开还是比困惑!

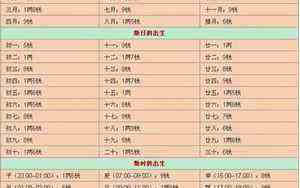

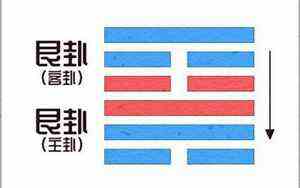

给大家做了一个思维导图,如果遇到需要开具红字发票的情况,可做参考:

思维导图:红字发票填开步骤

注意:

小规模纳税人代开的专票需要开具红字发票的,信息表的销售方及纳税人识别号应该填写代开专票的税务机关的名称及纳税人识别号。

二、两张专票可以合并开在一张红字发票吗?01 已经认证的两张增值税专票进行部分红冲时,可以合并开具一张红字增值税专用发票吗?

根据上面的红字发票开具思维导图,一张红字发票只能对应一张蓝字发票,而红字发票与信息表必须一一对应,因此,一张信息表只能填写一张蓝字发票的信息;

但由于一张蓝字发票的金额可以拆分填开多张信息表,因此一张蓝字发票可以对应多张信息表。

02 一张增值税专用发票能开具多张信息表和红字发票吗?

举个例子,猫叔公司有一笔业务,交易金额为100万,全部开具在一张增值税专用发票上,由于这笔业务发生了分批销售退回情况,已经有部分金额开过红字专用发票,现在又需要开具红字专用发票,那一张发票能否申请开具多张红字专用发票信息表并开具多张红字专用发票?

先看下面这个图:

同时,根据北京税务局发布的《2018年11月征期货物和劳务税热点问题》“一张增值税专用发票能否开具多张红字增值税专用发票信息表?解答中明确,一张增值税专用发票可以开具多张红字增值税专用发票信息表,但多张红字增值税专用发票信息表的金额合计不得超过原增值税专用发票的金额。同时还说明了,一张红字信息表只能对应一张红字增值税专用发票。

所以,猫叔这张100万元的专用发票,是可以开具多张红字信息表的,同时根据每张信息表对应开具一张红字发票,同时注意,开具的多张信息表的合计金额不能超过原来蓝字增值税专票的金额。也就是红字信息表合计金额只能是100万!

三、开的红字发票,应该谁保留?01 销售方开具的红字发票,是否都需要交给购买方?

关于红字发票应该交给谁,也是一个争议,有的说开了发票当然交给购买方入账啊;也有的说销售方把蓝字专票都从购买方收回了,红字发票也没必要给购买方,所以到底交给税?

因此,此种情形,销售方需要将红字专票对应的联次(发票及抵扣联)交给购买方。其他情形,并未做明确规定的,应与《信息表》保持一致,销售方开具《信息表》的,红字发票不需交给购买方,购买方开具《信息表》的(购买方抵扣了专票,或者未抵扣但是蓝字发票没有退给销售方的情形),红字发票需交给购买方。

四、开具红字增值税电子发票,原电子专票如何处理?我们知道专票电子化后,一些企业是可以开具电子专票的,如果涉及到电子专票红冲,那开具红字电子专票后,需要追回已开具的增值税电子专用发票吗?

答案是无需追回!

相比红字纸质专用发票,企业在开具红字增值税电子专用发票时,无需追回已经开具的蓝字增值税电子专用发票,因为电子发票本身的的特点,追回不追回其实并没有意义,而这个也是专票电子化的一个简便易行好操作的优点。

关于红字发票你了解多少

开具红字发票,我们俗称“红冲”,意思是用红字发票进行冲账。一些老会计都会说“发票有误,当月作废,过月红冲”,大家都知道开具红字发票是什么了,但是到底什么情况下需要开具红字发票呢?申请开具红字发票又是怎样的一个流程呢?初入财务岗位还没有开具过红字发票的小会计小出纳们快来看看吧。

一、红字发票什么情况下开具

首先呢,根据《国家税务总局关于推行增值税发票系统升级版有关问题的公告》(国家税务总局公告2014年第73号)的规定,纳税人开具增值税专用发票后,发生:销货退回、开票有误、销售服务中止、以及发票抵扣联和发票联均无法认证等情形但不符合作废条件、或者因销货部分退回、及发生销售折让、需要开具红字专用发票。

未按照规定开具红字增值税专用发票的,不得扣减销项税额或者销售额。根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)所附《营业税改征增值税试点实施办法》的规定,纳税人发生应税行为,开具增值税专用发票后,发生开票有误或者销售折让、中止、退回等情形的,应当按照国家税务总局的规定开具红字增值税专用发票;未按照规定开具红字增值税专用发票的,不得按照本办法第三十二条和第三十六条的规定扣减销项税额或者销售额。

以上可以归结为三种情况:

(1)购买方认证相符后,发生销货退回、开票有误、应税服务终止等情形,但不符合发票作废条件,或者因销货部分退回及发生销售折让需要开具红字发票的;

(2)购买方取得专用发票未用于申报抵扣,但发票联或抵扣联无法退回的;

(3)销售方开具专用发票尚未交付购买方,以及购买方未用于申报抵扣并将发票联及抵扣联退回的。

二、红字发票申请开具流程

由购方企业申请:

1.一般来说如果购买方获得的专用发票认证相符且已进行了抵扣,之后因发生销货退回或销售折让需要做进项税额转出或者购买方获得专用发票后因专用发票抵扣联;发票联均无法认证;专用发票认证结果为纳税人识别号认证不符;专用发票认证结果为专用发票代码、号码认证不符;所购货物不属于增值税扣税项目范围几种情况无法抵扣时由购买方申请,流程为:购买方提交申请单—购买方税务机关开具信息表—购买方将信息表交予销售方—销售方开具红字专用发票。

由销方企业申请

2.如果销售方因开票有误购买方拒收,对方开具了拒收证明,那么销方需在发票有效期180天内申请开具红字发票,另如果因开票有误等原因尚未交付,销方须在开票的次月向税局申请开具红字发票,流程为:销售方提交信息表—销售方税务机关开具信息表—销售方开具红字专用发票。

虽然开具红字发票看起来过程很多很麻烦,但是相信各位小伙伴一定会努力提升自己的能力胜任自己的财务工作的。